股票推荐配资 互联网公司财报季圆满收官,中概互联进场时机已至?

首先,是那位总是默默努力,却往往被忽视的摩羯座。 他们就像《易经》中的“潜龙勿用”,在默默无闻中积蓄力量。而这次,摩羯座终于迎来了他们的“飞龙在天”。在职场上,他们将迎来一次重要的晋升机会,只要把握住这次机遇股票推荐配资,便能一飞冲天,事业高升。同时,财运也跟着水涨船高,投资理财将有意想不到的收获。正如民间谚语所说:“机会是留给有准备的人的。”摩羯座,你们准备好了吗?

属鸡人迎来心想事成、万事如意的一日,并且贵人助力强大,会碰到热心帮你的人,犹如如虎添翼,做事轻而易举。娱乐的机会众多,适宜与朋友聚会,在增进友谊的同时能够获取更多的快乐。

来源:华盛通综合

摘要:

宏观环境的波动非常剧烈,尤其是美元指数,已经突破了20年的一个新高。在这样一种背景下面,港股接下来会怎么样变化? 本季度互联网巨头的业绩已经发布,如何通过腾讯,阿里,快手,拼多多的业绩,见微知著发掘行业的动态趋势?一、20年最强美元,汇市怎么看?

美元指数已经创了20年最强的走势,突破了110。上一次美元指数走势如此强劲,在这三十年间也有。第一波是90年代到科网泡沫破灭。这一波核心其实就是全球化加速助推美国科技浪潮,全球的资金涌入到美国去购买拉萨科那些科技股。这波美元指数特别强,结果科网泡沫破灭之后,伴随全球化扩展到全球其他国家。再往后,美元指数维持在一个相对低位,直到14年第二轮的上行。

第二波是14年移动互联网的科技浪潮,全球资本再次回到美国,去买美国的一些像苹果,亚马逊跟微软这样的公司。这一波可以看到,其实美元指数在高位延续的时间很长,没有太多回落。然后在20年经过史诗级的放水以后,整个美元指数从去年年底又开始了一轮大幅度的上行,尤其是在今年美联储的激进加息周期里面,美元指数最近突破了110的关口,创了20年的一个新高,回到了2002年左右的一个位置。

美元迅速走强,人民币贬值,核心原因有两个

第一个在于美国经济目前具备可比优势,导致其他国家的资本为了规避风险,不断撤出并涌向美国。因为现在,欧洲,也包括其他经济体,各有各的问题。

欧洲北溪一号无限期断气,欧洲能源危机,地缘局势深刻变革。中国8月以来多地疫情,供应链担忧再起,新出口订单PMI走弱,出口放缓。

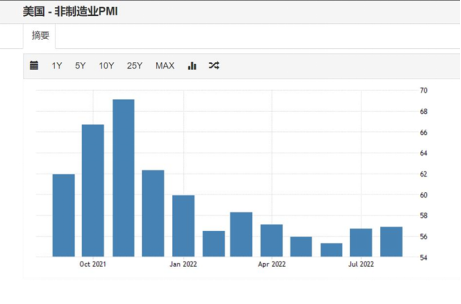

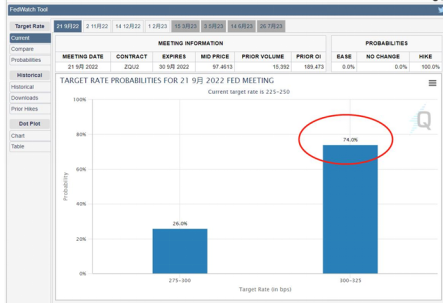

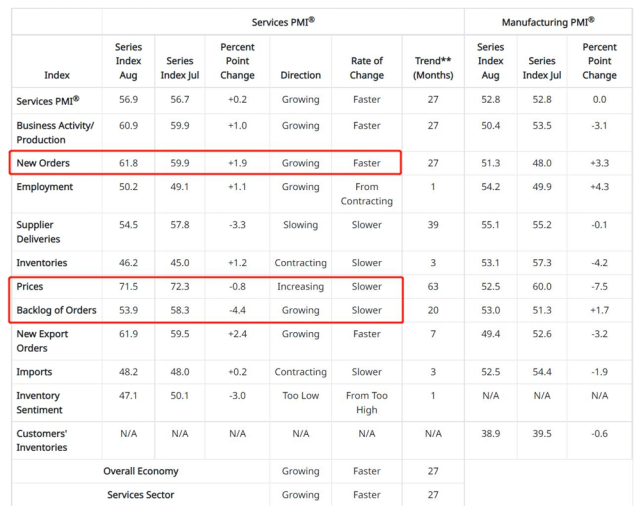

而这个月美国经济主要驱动力的非制造业PMI指数可以看出,整个美国的经济韧性是非常强的,所以这个数据公布了以后,整个9月份加息75个BP的概率已经提到74%。

然后第二个话就是美联储的一个紧缩。今年美国面临 40年最严重的通胀,为了控制通胀,美联储在今年开始了激进的加息,像连续几次75个BP的加息这种事情也是在过去这20年是没有出现过的。

这两个因素,共同导致了一个强势的美元,伴随着资本的传导的链条,导致了包括中国在内的其他经济体的货币贬值。

二、中概股十年来最低收入增速

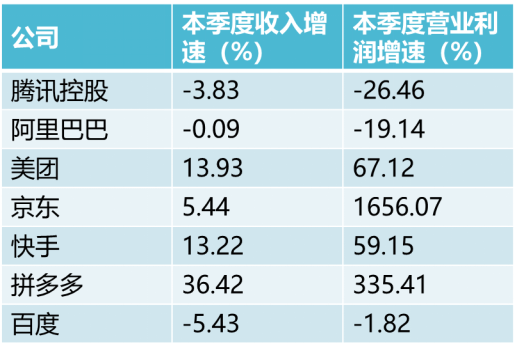

今年Q2,中概股营收增速创了10年最低,反应出国内的消费疲软,也有互联网反垄断的一些不利影响,业绩承压非常显著。在这样的一个背景下,什么公司表现好,什么公司表现差,他们反映了什么样的行业趋势,这个是值得我们去关注和分析的。

通过五个企业的财报来分享对中概互联的看法,最终结论大致可以分成下面三点:

一个是电商、外卖,总体承压。社区团购、直播电商可能是不多的亮点,阿里、京东、拼多多二季度都会大幅度放缓,外卖、到店业务总体受压。

二个是广告业务同比下滑严重,受经济下行影响,很多广告主都下调了开支。

三是整个行业的趋势,包括2C业务红利见底,巨头增速与社零增速几乎持平,2B红利暂时看不到转机,M型消费来临。

1.季度业绩排名概览

互联网巨头们本季度表现:

从收入增速来看,拼多多>美团>快手>京东 从降本增效,营业利润来看,京东>拼多多>美团>快手

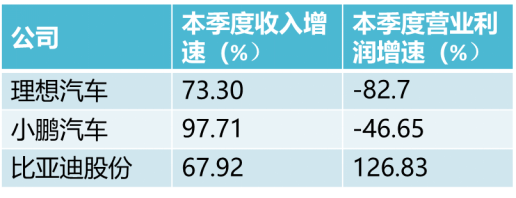

2.新能源汽车本季度表现一览:

从收入增速来看,小鹏汽车仍然领先; 从营业利润来看,比亚迪领先,新势力本季度亏损扩大; 核心点在于,三季度的展望,新势力都比较差,三季度比亚迪一家独大;

从上面的数据和各个企业业绩可以看出,疫情相对受益,但红利见顶、竞争持续加剧。社会零售本年以来增速低迷,本年度大概率负增长;电商、广告、游戏、金融支付作为典型的2C消费互联网的代表,与线下相比虽明显受益,但增速也在持续放缓;红利见顶的同时,国内互联网的竞争却仍然十分剧烈,各家公司都将降本增效作为头等大事

2.互联网双雄:腾讯阿里的业绩表现

2.1 腾讯控股,各个业务线全面放缓

腾讯控股作为港股的一个股王,大家都非常关注的。虽然说我基本上今年以来对于腾讯一直持有偏空的态度。

其实核心点就是考虑到腾讯的几个业务线都是与宏观经济高度挂钩的业务线。腾讯今年这个季度虽然说还是实现了1,300多亿的一个收入,但是我们可以看到腾讯还是创了上市以来第一次的同比负增长。从增速的角度来讲,已经是腾讯成立以来相对最差的一个业绩增速了。

在销售的净利率来看的话,也基本上是创了近10年的一个新低。腾讯收入在放缓的同时,他的成本支出还是在提升,所以导致腾讯的净利润、营业利润就不是那么好看了。

总体来看,在经济整体下行压力加大的当下,消费全面疲软,而作为消费互联网的龙头,腾讯控股,在消费互联网红利逐步见顶以后,公司业务也面临整体宏观大环境的压力,公司急需要寻找新的业务爆发点。

2.2 阿里巴巴降本增效进行时,云业务发展让人担忧

阿里发布了新季度的业绩,总体来看,收入整体努力做到了持平,经营利润同比下降19%至249.43亿。经调整后EBITDA同比下降18%。从利润角度来看,同比依旧不太好,但是环比改善很明显。调整后EBITDA利润率从上个季度的8%上涨到了这个季度的17%。

核心电商业务GMV单个位数下滑,客户管理收入同比下降10%,海外受到俄乌影响不小,其他地区增速还行,成本端改善,利润超预期。阿里云增速进一步下降,第二增长曲线逻辑受损。

2.3 腾讯阿里的问题:2C疲软,2B短期无望

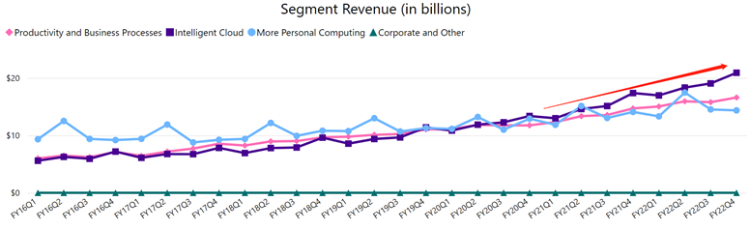

参考美国互联网巨头们的业务发展脉络,在2C以外,2B的业务都是公司的重中之重以微软为例,在微软全面拥抱转云以后,公司的云计算业务收入规模不断提升,并在2020年超过个人电脑业务成为微软收入占比最高的业务,而从营业利润的贡献度来看,微软2B为主的智能云业务也已经成为最大的占比来源。从收入分部来看,智能云一路成长为公司的收入与营业利润的核心来源,收入端连续6个季度微软的智能云收入居所有业务线第一。

对于互联网巨头来说,本来新冠疫情带来的物理隔离就会导致线上经济全面受益居家办公及学习带来PC、PAD的销售爆发式增长,互联网用户群体不断扩张新冠疫情又加速生活场景的数字化,人们生活被迫线上化迁移,新的场景不断形成,最典型的当属电话会议及在线教育的爆发式增长,用户在互联网上的时长不断增长在疫情以后,全球的数字化加速给科技巨头们提供了很好的发展机会,疫情催化之下,全球将进入数字化加速发展的阶段,科技巨头们会再度发新枝,会更加枝繁叶茂。

3.拼多多业绩惊艳:

拼多多这个季度业绩相比其他大佬,非常惊艳。本季度,公司收入314.40亿元,同比增长36%,大幅度超出市场预期33%。阿里巴巴的核心电商收入同比下降低个位数,京东电商业务同比增长高个位数都被大家说超预期增速高于同行。,有着短视频赛道加持的快手电商,在体量不算大的情况下,GMV增速才做到了30%,然而拼多多本季度,Q1的时候连续12个月GMV为2.6万亿的情况下,Q2收入增速继续做到36%,简直是恐怖。

对拼多多的收入进行拆分,电商广告收入251.73亿,同比增长39.23%;交易佣金62.16亿,同比增长106.68%;1P销售收入几乎为0,跟管理层一直说的一样,慢慢就不做了。在1P销售从去年同期的19.58亿下降到本季度的几乎可以忽略不计,再来看本季度的整体收入增速,就能看到36%的整体收入增速是掩藏了拼多多这个季度实际增长再这样的大环境下是有多么厉害。

假如我们只看广告和交易佣金,二者的同比增速是达到49%。其中广告收入同比增长39%,越来越多商家开始重视拼多多这个平台,其中包括各类大品牌,特别是百亿补贴的常规活动。这是有反大家常规的想象的,没想到拼多多开始走品牌化,而不再是一个白牌低价品台,砍一刀平台。整体广告盘子在下降的过程中,拼多多广告收入增长,整体市占率在进一步提高,而且广告主愿意在上面做投放,表明ROI一定是好的,进一步推断的话就是拼多多用户的粘性和活跃在进一步提高。

4.直播电商:快手国内实现盈利,迎来拐点了吗?

4.1 直播业务继续增长,分成成本下滑

考虑到一季度有冬奥会的原因,环比有一定程度的下降,但是和去年四季度相比的话,日活、月活和单用户日均时长都有增长。最可贵的是,用户粘性指标dau/mau稳步提升,超过了去年2季度疫情期间的高点,目前达到59.20%。。成本端来看,本季度直播业务的毛利率改善不少,主要原因就是销售成本项中,收入分成成本及相关税项占比相对于上个季度下降了不少。该分项主要就是主播的分成和帮主播交税的。从上个季度的占直播收入比重89.89%下降到了78.51%,多出来的这部分,就全是公司的利润,这对公司本季度国内业务扭亏为盈提供了不少的帮助。

4.2 广告业务受宏观影响不小,cpm价格下降幅度扩大

快手本季度广告收入同比还能增长10.48%,增速跟此前相比确实很差很差,毕竟短视频可是新的信息传播方式。但是反过来思考,短视频广告,特别是快手的广告,在互联网广告的市场占比进一步提升。我们对广告收入进行拆分后发现,在DAU和时长都有所增长的情况之下,广告加载率乘以广告价格的这项指标同比下滑20%,下滑幅度超过了今年的一季度更多是广告价格的原因,库存固定的情况下需求减少,导致广告单价cpm价格进一步下降。核心原因就是经济不好,广告主们削减营销开支,或者对未来表示悲观,省钱度日。

4.3 电商业务增速超市场平均水平,直播电商渗透率提升

本季度实现GMV为1911.74亿元,同比增长31.48%。这个增速,放在所有平台经济的电商板块来看,可以算是最好的。阿里巴巴GMV同比下降低个位数,京东的营业收入同比增长5.4%,其中商品收入同比持平。体量上来看,快手的GMV已经能够做到和京东的自营差不多的体量,并且能做到如此的增速,确实不容易。但是更多的是直播电商这个赛道在进一步扩大在整个电商大赛道的市占率,快手从中分到了一杯羹。

伴随着提供的服务越来越多,以及商家对快手的依赖程度提高,公司整体的货币化率开始提升。从上个季度的1.07%提升了一点点到这个季度的1.11%。

4.4 降本的效果显著,国内板块营业利润转正

首先从营业成本来看,对应到的就是毛利率问题。本季度毛利率实现了不错的增长,从长期的41%的水平提升到了45%。与去年同期相比,管理层在earning call里也强调了公司在带宽成本上的缩减,各种技术推出降低了公司的带宽成本。确实在逐步降低的过程中,同比去年同期占营业收入比重降低了3%。

三费来看,降本最重要的就是降低获客费用,也就是销售费用。确实公司的销售费用在持续降低,二季度销售费用占营业收入比重为40.39%,比上个季度下降了5%。其中预计国内下降幅度比较大,而这应该就是国内业务能够盈利的核心原因之一。

从利润角度来看,国内扭亏为盈,而且增长的幅度还不小,海外亏损幅度比较大规模的下降。这就是这个季度降本的结果,效果还是不错的。

4.5 不及预期的下季度展望

Q3广告恢复程度不及预期,因为多地疫情反复,消费本身就没有太强的修复。7月和8月的广告收入相比于6月没有明显起色。直播受到新的监管问题,6月份开始,影响主要体现在Q3。三季度本身对电商来说就是淡季,7月份增速还不错有30%,但是义乌有疫情。三季度返佣收缩,货币化率有小幅度提升。

海外加大投资,销售费用从二季度的87.6亿重回100亿,G&A和R&D环比改善。

5. 本地生活:美团的霸主梦仍在继续?

公司 2022Q2 实现营收 509.4 亿元,同比增速为 16%(彭博一致预期为 11%)。其中新分部口径下:核心本地商业实现收入367.8亿元,同比增长 9%;新业务实现收入 141.6 亿元,同比增长 41%。2022Q2 公司年交易用户数同比增长 9%,公司活跃商家数同比增长 19%。

核心本地商业 2022Q2 实现收入 367.8 亿元(YoY+9%,QoQ+8%),占公司总收 入 72%,其中:配送收入为 159.5 亿元(YoY+15%,QoQ+12%),占该分部总收入 43%;新业务 2022Q2 实现收入 141.6 亿元(YoY+41%,QoQ+17%),占公司总收入 28%;经营利润为-67.9 亿元,经营利润率为-48%。变化趋势来看,新业务二季度的亏损金额 和亏损率同比、环比均大幅收窄(2021Q2 亏损 87.9 亿元,亏损率 87%;2022Q1 亏 损 84.5 亿元,亏损率 70%),主要系零售业务毛利改善和其他新业务效率优化所致, 我们预计美团优选仍是该分部的主要亏损来源。

6. 总结:

第一,像腾讯阿里,他们的业务和整个社会联系紧密,增速和宏观经济状况保持一致。目前确实是一个弊端,因为在当下的一个氛围里面,看不到经济状况的转机。所以对于腾讯阿里来说,言财是持有比较偏空的态度的。要看他未来发展的话,一定要看到他新业务的发展情况,才能决定对他未来的判断。原本我们对腾讯阿里的B端业务是比较看好的,但是结果这个季度表现不如C端,那么我们短期内只能保持偏空的态度。

第二,从电商角度来看,拼多多表现优异,反映出一个趋势,就是M型的消费,意味着未来5年甚至10年,我们在消费领域投资的时候,性价比消费会作为我们观测的一个重点。另外,从快手的财报表现来看的话,我们认为直播电商也是相对看点比较大的一个业务。

第三,由于消费降速,广告收入整体非常惨淡。

三、港股:何时是转机?

前面分析业绩以后,那么大家现在最大疑惑就是,港股什么时候才能迎来转机呢?

港股是一个流动性外溢来驱动的市场,他的流动性主要看两个方面:一个是美元流动性,二个是南下资金规模。前面已经分析了,美元指数现在是20年的新高,流动性是在不断收紧的,也在对港股进行着剧烈的冲击。美元指数的高涨,也导致南下资金规模受阻,结果进一步恶化了港股的状况。国内现在经济下行压力不断的加大,消费很差,决定了企业基本面也不是那么好。

内外因结合,共同导致港股今年处在一个相对不利的组合里。外部的宏观流动性冲击很大,内部业绩也看不到反转的拐点。我们对港股判断,能否有好的行情,需要看到3个底部的出现:

1.政策底

3月份已经出台了一些政策,也有一些大佬讲话了,总的来说,3-6月份的政策底修复基本告一段落。

2.预期底

之前3月份市场预期已经到了一个底部,但是现在伴随着整个经济状况的恶化,结果预期再次走低,估计再过一段时间可以见到预期底。

3.业绩底

之前3-6月份的反弹其实是典型的政策底反弹,所以我们在6月份以后开始转向偏谨慎。结果疫情原因,二季度的业绩创了新低,三季度的业绩可能依然不太好看。这就是为什么6月份以后整个港股互联网直接再度下杀的原因。在这样一种情况下面,我认为整个港股接下来阶段性维持震荡偏弱的概率比较大。

风险及免责提示:以上内容仅代表作者的个人立场和观点,不代表华盛的任何立场股票推荐配资,华盛亦无法证实上述内容的真实性、准确性和原创性。投资者在做出任何投资决定前,应结合自身情况,考虑投资产品的风险。必要时,请咨询专业投资顾问的意见。华盛不提供任何投资建议,对此亦不做任何承诺和保证。

风险及免责提示:以上内容仅代表作者的个人立场和观点,不代表华盛的任何立场,华盛亦无法证实上述内容的真实性、准确性和原创性。投资者在做出任何投资决定前,应结合自身情况,考虑投资产品的风险。必要时,请咨询专业投资顾问的意见。华盛不提供任何投资建议,对此亦不做任何承诺和保证。]article_adlist--> 炒股开户享福利,入金抽188元红包,100%中奖!

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP